できれば片働きでやっていきたいけど、家計が厳しい……

そんな不安を抱えていませんか?

片働き(夫婦どちらかが専業、もう一方が働いている状態)は、

時間における柔軟性をはじめ、家庭にとって多くのメリットを持つ一方で、

経済的・精神的な負担が重くのしかかることもあります。

この記事では、片働き歴10年の筆者が片働き家庭が抱える課題を客観的に整理しながら、

- 現実的に「共働き」を検討すべきタイミング

- 共働きへの切り替えを話し合うためのヒント

- 今すぐできる経済的対策

を具体的に紹介します。

片働きを続けるにせよ、共働きに舵を切るにせよ、この記事があなたとあなたの家庭が納得して先に進める手助けになれば嬉しいです。

「”片働き”って何?」という方はこちらの記事を読んでみてください

片働き家庭には「2つの限界ライン」がある

共働きに切り替えを本格検討すべきかを判断するラインは2つです。

- 家計の収支が赤字である

- 夫婦いずれかが現在の役割分担に精神的な負担を抱えている

片働きができていること自体は尊い選択ですが、そこに無理が重なって心身や家計が壊れてしまっては本末転倒です。

そのためには「うちはどこまで片働きを続けられるのか」という“ボーダーライン”を、家庭内で明確にしておくことが重要です。

なぜ「限界ラインの把握」が必要なのか

ではなぜこの2つが片働きを続ける上でのラインになるのかを説明していきます。

ライン1:家計の収支が赤字

家計の収支が赤字ではいけない理由

毎月の収支が赤字になるということは、生活の維持が“借金”状態であるということ。貯金の取り崩しが続くと、いずれ資金が底をつきます。つまり、”現状維持”ではタイムリミットがある状態なのです。

当然貯金が少なくなれば、タイムリミットを待たずに病気や事故などの緊急事態に対応できなくなります。

赤字家計は精神的な不安も大きく、夫婦間の信頼関係にも影を落とします。「どうにかなるだろう」と放置せず、早期に向き合い、改善に向けたアクションをとることが重要です。

片働きが経済的にリスクが高い理由

片働き家庭は、稼ぎ手1人の収入に全てを依存しています。

病気・失業・収入減など、予期せぬ出来事が起これば、即座に家計が崩れる恐れがあります。

勿論、日本の社会保険は優秀であるため、会社員であれば即座に収入がゼロになることはありません。

しかし、以前と同じ収入に復帰の難しい状態となった場合、そのタイミングで共働きを検討することになりますが、

キャリアに空白がある状態の主婦・主夫が収益の減少を補うほどの稼ぎを得ることは容易ではないです。

また、近年は物価の上昇や教育費の高騰など、家庭の支出が年々増加しています。税制上の優遇措置(配偶者控除など)を加味しても、それ以上に収入不足が深刻になりやすく、片働きは以前よりも「選びにくい」選択肢になりつつあります。

ライン2:夫婦いずれかが現在の役割分担に精神的な負担を抱えている

精神的な負担を抱えていてはいけない理由

日常的な疲れやストレスは、無意識のうちに蓄積され、心身に不調をもたらします。「我慢すればいい」「家庭のためだから」と思っていても、ある日突然、限界を迎えることもあります。

特に、育児や介護などが関わる家庭では、感情の余裕が失われると子どもや家族への接し方にも影響が出てしまいます。結果的に、家庭の空気が悪化し、夫婦関係に亀裂が入ることも…

片働きが精神的な負担を抱えやすい理由

稼ぎ手は「一家を支える」重圧を感じ続けることになります。

体調が悪くても休めない、転職にも慎重にならざるを得ない——という状況は、心をすり減らす原因になります。

一方、専業主婦(夫)は「自分は何もしていないのではないか」と自己否定感に苛まれたり、社会から孤立している感覚を持ったりしがちです。さらに、家事や育児に対する感謝が薄いと感じれば、役割への不満が蓄積します。

このように、片働き家庭では役割ごとに異なるストレスがかかりやすく、お互いの苦労が見えにくくなることが、精神的な負担をさらに増大させる要因となります。

片働きの共働きと比べたメリットデメリットはこちらでも整理しています。

限界ボーダーラインの見極め方

次に具体的なラインの見極め方を説明していきます。

ライン1:家計の収支

端的にいえば、月単位および年単位で赤字になっていないかと、将来必要なまとまった資金に向けて間に合うように貯蓄ができているかが今の働き方を見直すかのラインです。

そもそも赤字かどうかを正確に判断するには、家計簿の記録が必須です。

既に付けれている人はよいですが、これから整理する人はマネーフォワードMEなどのアプリの利用をおすすめします。自動連係で済む範囲も多く、これまで家計簿をつける習慣のなかった方が始めるにはほぼ必須といっても過言ではありません。

家計簿をつけるときのポイント

- とにかくキャッシュレスに寄せるだけ寄せる。現金では自動連係できずに大変。。。

- 銀行口座や決済手段(カードなど)など徹底的に減らす。連携設定が大変なだけでなく、隠れコストや隠れ資産の温床にもなる

- 細かくつけすぎない。食費と日用品、スーパーで一緒に会計するから混じってしまう…というケースですが、別に混じってOKです、家計の収支を出すのにスーパーの買い物というのが分かれば十分です。目的と手段が入れ替わらないように注意しましょう。

家計簿がつけられたら内容をチェックしていきましょう。

- 毎月の収支が赤字になっていないか

- 年間の収支が赤字になっていないか

- トラブル時(急な失職、職場復帰に時間のかかる病気やケガなど、予定外の大きな出費)に、使える預金が十分に貯まっているか

- 将来必要なまとまった資金に向けて、貯金がたまっていっているか

毎月の収支は赤字だけど、ボーナスで年単位では黒字になっている…というケースは要注意です。ボーナスは法的にも会社の都合で簡単になくすことのできるもので、まさしく砂上の楼閣です。ボーナスは貯蓄のブーストや、頑張った自分へのご褒美など、でなかったら諦められるものに利用するのがおすすめです。

トラブル時に備えた預金はおおよそ1月の生活費の半年~1年分貯まっていれば、社会保険とも絡めて十分対処できるケースが多いと思います。

将来への必要な資金はライフステージにもよりますが、子供の教育資金や定年後の老後資金などが一般的です。また家電や車などの買い替えを年に慣らして予算化できない場合は、これらに対する資金もためておくと安心です。

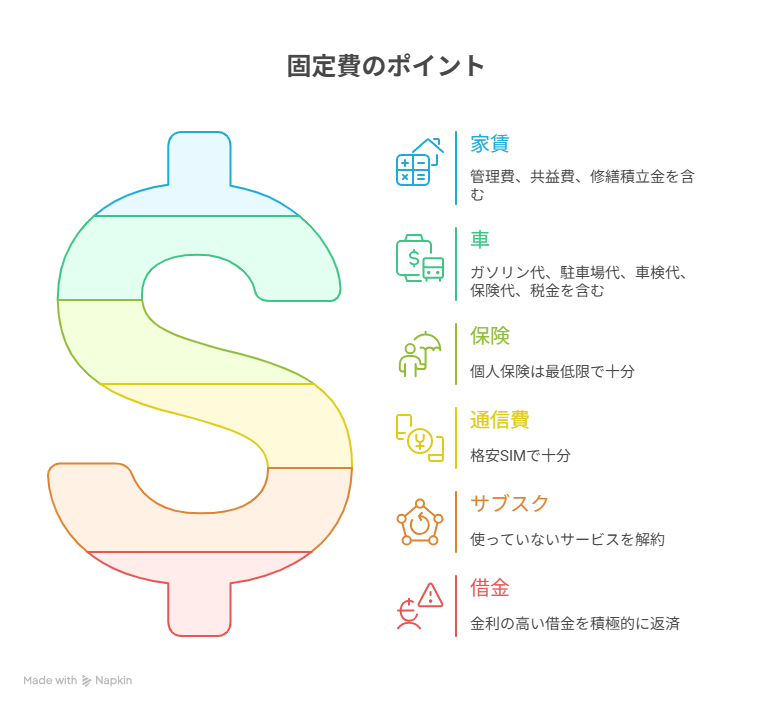

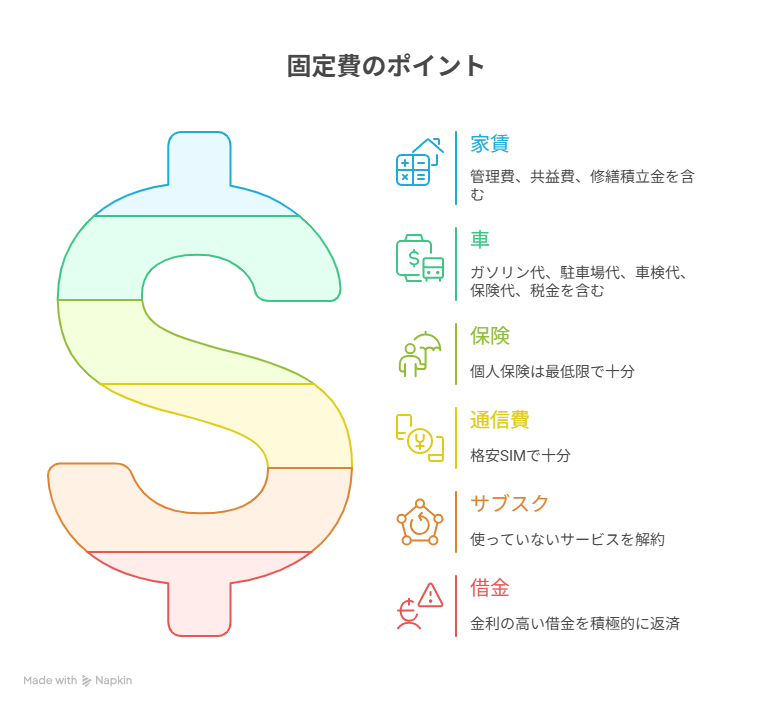

最初に見直すべきは固定費です。毎月かかるものや、年1回でまとめて払っているものも全部です。

固定費は一度見直せば、その結果が継続するので効果が大きくおススメです。

見直しポイントは個人差がありますが、以下がよくある見直しポイントです。

- 家賃:管理費、共益費や修繕積立金など

- 車:ガソリン代、駐車場代、車検代、保険代、税金…カーローンを組んでいる人や定期的に買いなおす人は、購入費用も含めて計算しましょう

- 保険:入るだけ入って放置されているものも多い印象。日本は社会保障が世界トップレベルなので、個人保険は最低限で十分です。

- 通信費:ほとんどの人は格安SIMで十分だと思います。

- サブスク:いわゆるネットのサブスクサービスだけでなく、子供の習い事や新聞、NHKなど定期で固定で支払っているものは全て含めましょう。使っていないのにお金だけ支払っているものは即解約しましょう。

- 借金:金利の高いものから、積極的に返済していきましょう。

めのめMEMO

ちなみに我が家はこんな状況です

- 家賃:持ち家のためなし

ここは若い日の判断。賃貸の方が柔軟性あったかなと今では分析 - 車:持っていない

公共交通機関中心、レジャーで必要ならレンタカー - 保険:最低限の掛け捨ての死亡保険&火災保険のみ

死亡保険は2,200円/月、火災保険は住居購入時に支払済のものです - 通信費:日本通信SIM

1台1,500円/月未満です。 - サブスク:一覧化して年間総支払額を管理&増えたら減らすなど都度見直し

我が家は子供の習い事が大半です。年間の総費用が収入(実際に手元に入ってくる金額)の1割を超えてくる場合は、ライフスタイルやステージにもよりますが見直しをおすすめします。 - 借金:住宅ローンのみ

家賃に記載の通り、ここは反省ポイント。

意外と見過ごされがちなのが「見栄のための出費」です。

たとえば、「周囲の家庭がしているからうちも…」「子どもにかわいそうと思われたくないから…」という気持ちから、無理をして外食やレジャー、ブランド品、習い事、子どもの進学先を選んでしまうことがあります。

しかし、こうした“誰かと比べるため”の支出は、家族の本当の幸せにつながっているでしょうか?

ここまでのステップで整理した結果、家計が苦しいと感じているのであれば、まず「それって本当に必要?」と問い直してみることが大切です。

ライン2:夫婦の精神的な負担

精神的な負担は目に見えづらく、気づいたときには限界を超えていることも少なくありません。そのため、定期的に夫婦で状況を振り返り、以下のような兆候がないかを確認することが大切です。

たとえば、稼ぎ手が「仕事がつらい」「もう限界かも」と感じている、または専業主婦(夫)が社会との接点を失い孤独を感じている。家事や育児の負担が一方に偏っていたり、夫婦の会話が業務連絡ばかりになっていたりする場合も、危険信号です。

こうした状況に対処するには、まず家庭の役割分担や家計の状況を“情報”として可視化することが出発点となります。その上で、感謝や不満、しんどさといった“感情”については、丁寧に言葉で共有する機会を意識的に持ちましょう。

たとえば、定期的な「夫婦会議」を開いて家計や家事分担の現状を話し合う、小さな感謝を口に出して伝える、名もなき家事についても言語化して共有する。こうした積み重ねが、精神的な負担を一方的にしない土台づくりになります。

共働き提案のコツと、切り替え後の注意点

ボーダーラインを見極めた結果、共働きを決断したあなた向けに、パートナーと話し合うときのポイントを説明します。ずばり重要なのは、「家族の未来のために」という視点を共有することとデータや客観的事実に基づいた冷静な説明 です。

▼ 提案のしかた

- 「働いてほしい」ではなく「家計を一緒に見直そう」と問いかける

- 家計の現状を数字で見せる(支出・貯蓄・目標)

- 「将来こうありたい」という理想像を共有する

- 段階的な選択肢を提示(短時間パート・在宅など)

- 一発で受け入れられると思わない。相手も頭でわかっていても、感情が追い付かないこともあるので、長期戦を視野に入れてしつこくなり過ぎない程度に根気強くアプローチ。

▼ 切り替え後の注意点

- 収入が増えても、すぐ生活レベルを上げない(貯蓄優先)

- 家事分担の再調整が必要になるので、お金だけでなくライフスタイルについても事前の話し合いが必須

- 配偶者の「社会復帰」の不安やペースに配慮する

提案前に片働きと共働きのメリットデメリットを整理したい方はこちらの記事も参考にしてください。

その他 FAQ

- 固定費と見栄への出費は見直した!他にできることはない?

-

ふるさと納税や確定申告による医療費控除など、税金面の制度利用の見直しが一般的。

特にふるさと納税は幅広い人に利用でき、日用品や食料品を実質2,000円負担で得られるのでメリットが大きいです。ただし、あくまで税金の前払いなので、そもそも赤字家計には利用が厳しいです。また、収入が少ない家庭では利用できる金額自体がそもそも少ないので、これ単体で改善というのは厳しいです。

- NISAとかiDeCo、全自動資産運用サービス…どれをやればよいの?

-

結論だけ言えばNISA、投資はマネーゲームなので元手が少ない状況ではシンプルにやるのが原則。

ただし、投資はリスクを伴うので余剰資金の範囲に限定しましょう。また、いろんなサービスや製品がありますが、自己責任なので必ず自分で勉強し、納得して行うようしましょう。

おわりに

片働きを貫くことも、共働きに切り替えることも、本質的にはそれ自体に正解はありません。

夫婦で話合い、お互いが納得して選択をすることが重要です。

大切なのは、数字の現実を直視することと、「本当はもう限界かも…」という心の声を無視しないこと。無理を続けて家庭が壊れてしまう前に、現実を冷静に見つめ、夫婦で未来を選び取っていきましょう。

この記事が、あなたの「片働きが苦しい」という悩みに向き合うきっかけになれば嬉しいです。

コメント